Если коротко, то индивидуальный инвестиционный счет (ИИС) — это способ диверсифицировать свои инвестиции и, возможно, заработать. Звучит привлекательно, и несложный расчет показывает, что ИИС (Сбербанк) может принести значительно больше денег, чем традиционный банковский вклад под проценты. Но нужно четко понимать, что ИИС предполагает риски и подходит далеко не всем.

Индивидуальный инвестиционный счет

Индивидуальный инвестиционный счет – это вклад на брокерский счет особого типа, по которому можно получить налоговый вычет либо освободить полученную прибыль от обложения налогом.

В первом случае на сумму взноса возвращается налоговый вычет 13%.

Например, если вклад составил 300 000 рублей, то в конце года владелец счета получит 39 000 рублей. Плюс доходность, которую смогла получить управляющая компания на ваши средства. Допустим, в текущем году удалось получить 5% прибыли на ваши взносы. В вашем распоряжении окажутся 15 000 рублей минус налог 13%, итого 13 050 + 39 000 = 52 050 рублей.

Во втором случае, владелец счета может управлять своими средствами по усмотрению и в случае получения даже большой прибыли, она не будет облагаться подоходным налогом.

Например, если счет был пополнен на 300 000 рублей, инвестор весьма успешно и грамотно им управлял и сумел получить доходность 40%, то есть получил прибыль в размере 120 000 рублей за год. В данном случае эта прибыль не будет облагаться налогом и вся сумму останется в распоряжении владельца счета.

Выбирать второй тип индивидуального инвестиционного счета имеет смысл в том случае, если инвестор уверен в своем успехе и сумеет получать достаточно большую доходность от своих вложений. Первый тип счета имеет смысл открывать людям, которые имеют официальный доход (например, заработная плата), с которого они платят налог 13%.

Условия открытия

Итак, индивидуальный инвестиционный счёт — это брокерский счёт физического лица. Он очень просто открывается и управляется, но, как и любой объект финансового рынка, имеет ряд важных условий и ограничений.

- Период действия ИИС — минимум 3 года.

- Налоговый вычет предоставляется в размере суммы, внесенной в налоговом периоде на ИИС, максимум 400 000 рублей. Как следствие — можно пополнять счёт на суммы до 400 000 рублей.

- Одному физическому лицу может принадлежать только один ИИС.

- Старый брокерский счёт нельзя переоформить как ИИС.

- Внесение средств возможно только в рублях.

- Частичный вывод средств со счёта невозможен.

- В случае необходимости счета можно переводить от одного брокера к другому.

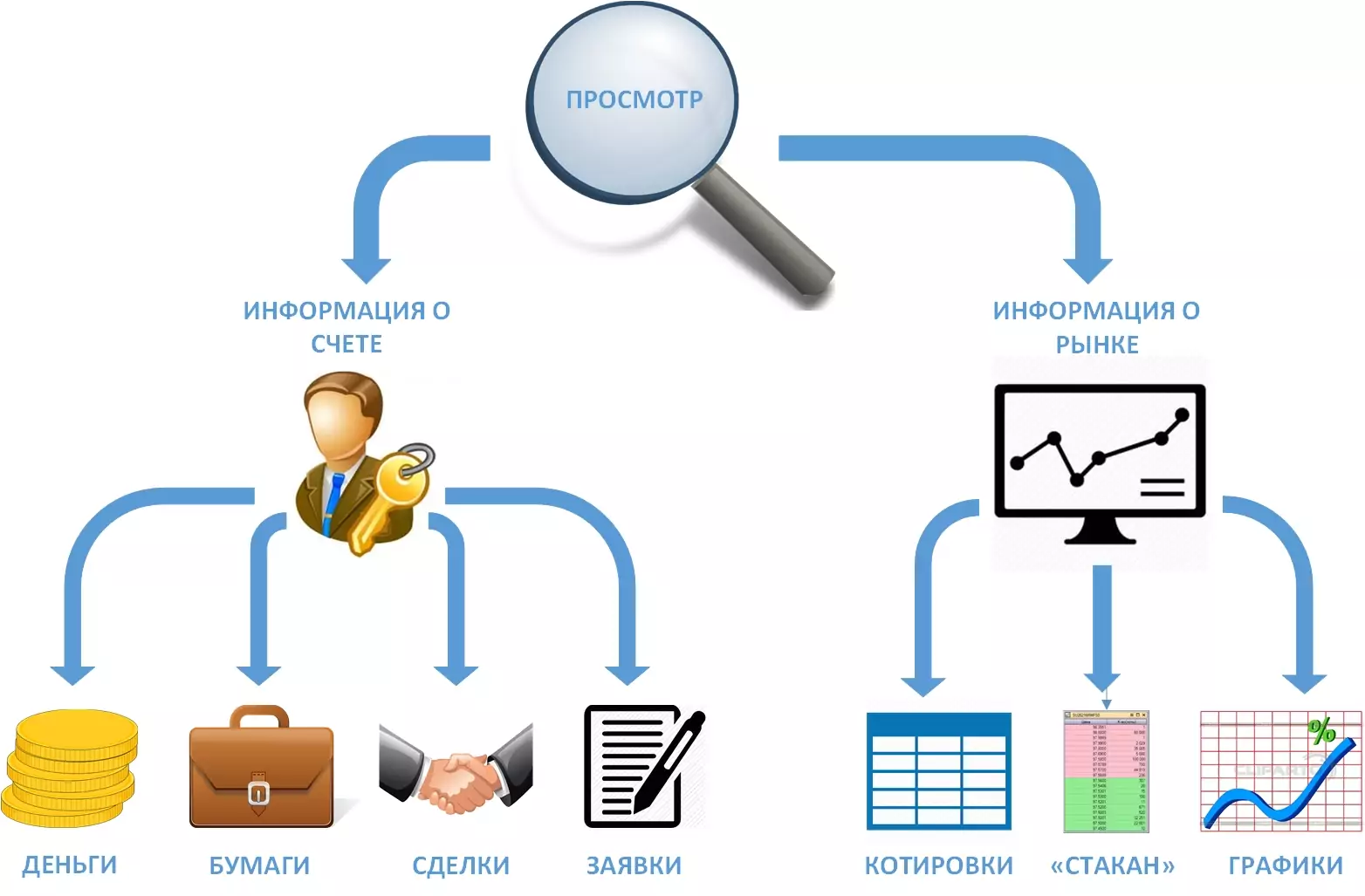

Функционал ИИС

По функционалу Индивидуальный инвестиционный счет от брокерского счета ничем не отличается. С его помощью можно приобретать различные активы:

- отечественные и зарубежные акции (последние – только при условии, что брокер имеет доступ на Санкт-Петербургскую фондовую биржу, Сбербанк – имеет);

- евробонды;

- федеральные и корпоративные облигации;

- производные финансовые инструменты – опционы и фьючерсы;

- внебиржевые инструменты;

- валюту;

- золото и прочие драгоценные металлы;

- паи фондов и ETF и т.д.

Стоит совершить открытие ИИС Сбербанк, и вы получите полный доступ ко всем указанным финансовым инструментам и сможете спокойно проводить с ними любые сделки, в том числе РЕПО и с кредитным плечом.

Налоговые вычеты

Родина предусмотрела для вас два варианта вычетов.

Вычет типа А — вам возвращают 13% от вложенной на ИИС суммы за год — в пределах 400 000 рублей, но не более суммы уплаченного вами НДФЛ. Максимум — 52 000 рублей в год. Это для тех, у кого хорошая белая зарплата, кто не планирует получать безумный доход или вкладывать много лет.

Вычет типа Б — ваш доход по ценным бумагам не облагается подоходным налогом 13%. Это выгодно тем, кто планирует вкладывать долго или получать сумасшедший доход. Еще это выгодно, если вы планируете пополнять ИИС на сумму больше 400 000 рублей в год.

Самый популярный — вычет типа А. Если вы положите деньги на ИИС в этом году, уже в следующем вы сможете подать заявление и получить свои законные 13% от вложенных средств в пределах 400 000 рублей. Можно сказать, что вы получите дополнительную гарантированную доходность.

Плюсы и минусы

Очевидным достоинством являются предоставляемые государством налоговые льготы. Даже при пассивном хранении средств “положил и забыл” на счете типа А доход будет выражен двухзначным числом, – никакие банки не предлагают сейчас по депозитам такие проценты. Отсутствие налога на прибыль у счета типа Б тоже может привлечь, и привлекает, очень многих.

Кроме того владельцам счета не надо платить налоги продавая ценные бумаги, сколько бы сделок они не совершали (хотя с дивидендов и купонных выплат по облигациям заплатить придется).

Однако скептики без труда найдут у ИИС недостатки.

- Первое – это длительный срок хранения средств. Ведь никто точно не знает, какой курс рубя будет через три года. Не исключено, что инфляция “съест” значительную часть 13-процентного вычета. А может быть так, что деньги просто понадобятся раньше.

- Сожаление у владельцев счета вызывает тот факт, что увеличив разрешенную сумму пополнения счета до 1 млн в год, правительство оставило без изменения максимальный размер налогового вычета – 52 тыс. руб.

- Как минус можно рассматривать, что самый простой метод инвестирования – банковские вклады, – недоступен для прямого использования. Депозиты придется оформлять в рамках доверительного управления, и они уже не будут страховаться государством, так как открываются от имени юридического лица; кроме того через договора ДУ разрешается размещать не более 15% денежных средств.

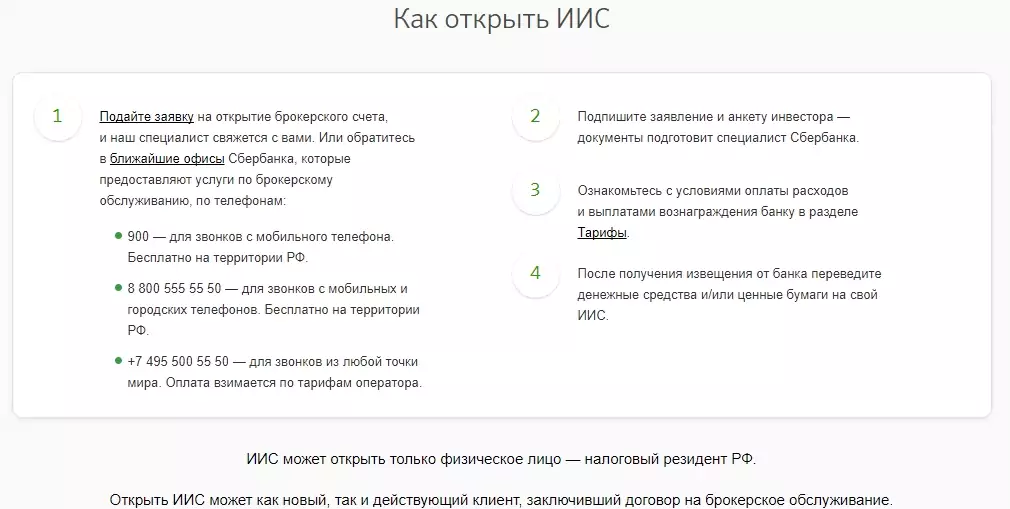

Инструкция по открытию ИИС в Сбербанке

Ознакомившись с главными особенностями ИИС (Сбербанк), можно перейти к освоению этапов открытия инвестсчета.

Данная процедура состоит из следующих этапов:

- Сбора и подачи документов. Для этого клиент должен предоставить в банк паспорт гражданина РФ, идентификационный код и его копию. Также может понадобиться доверенность, в том случае, если за услугами обращается физическое лицо, являющееся представителем доверителя.

- Предоставление достоверной личной информации. При заполнении анкеты данные вносит специалист банковской структуры. Задача клиента давать верные ответы на уточняющие вопросы, касающиеся контактов и прочих сведений.

- Подписание договора. Перед тем как вступить в завершающий этап заключения соглашения инвестор должен выбрать наиболее приемлемый для своего проекта тарифный план. Также особое внимание необходимо уделить программному обеспечению Quik, в частности выбору типа аутентификации. Для входа в программу можно использовать бесплатное SMS-сообщение с кодом или платный USB-ключ, стоимость которого составляет примерно 1900 рублей.

- Пополнение счета. Внести денежные средства на ИИС в Сбербанке можно посредствам банковского перевода, терминалов, банкоматов и интернет-банкинга.

Операция по открытию индивидуального инвестиционного счета достаточно простая и занимает не более получаса. Следовательно, оформить ИИС можно за одно посещение представительства Сбербанка. После заключения договора задача клиента состоит в ожидании периода активации личного кабинета, который длится 2-3 рабочих дня.

Следующим шагом будет работа с платформой Quik, которая становится доступной после установки и активации ключа. Когда в окне открылся личный кабинет можно начинать совершать сделки купли-продажи ценных бумаг.