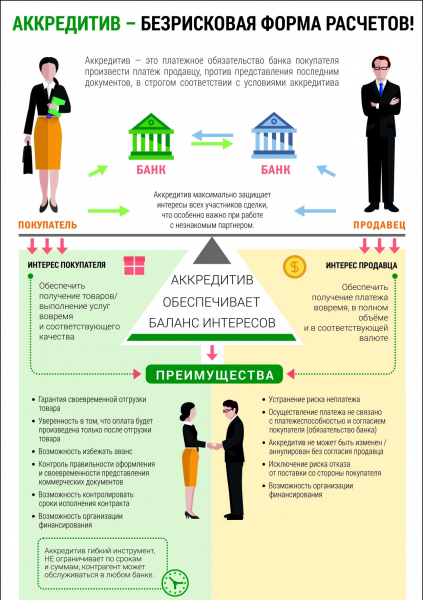

Как не потерять деньги и товары при заключении сделки и сделке с неизвестной компанией? Открыть аккредитив! Расчет по аккредитиву выгоден как покупателю, так и продавцу.

Он с одинаковым успехом используется не только внутри страны, но и в зарубежных деловых операциях. Такие услуги предоставляет большинство крупных банков РФ.

Понятие и суть аккредитива

Аккредитив – это кассовый счет, открытый в банковском учреждении, на котором можно резервировать деньги при проведении операций по продаже продуктов или оказанию услуг (выполнение работ).

При соблюдении контрагентами условий, указанных в договоре, банковская организация перечисляет согласованную сумму на счет получателя (выгодоприобретателя).

Банк выступает поручителем и берет на себя ответственность за осуществление платежей, поставщик на сто процентов знает, что товар / услуга будет оплачена, и покупатель уверен, что переведет деньги в указанный срок

Условия и срок действия

В этих операциях участвуют два кредитно-финансовых учреждения: исполняющий банк (оплачивает аккредитив) и банк-эмитент (открывает его).

Для выполнения соответствующего обязательства получатель денежных средств представляет исполняющему финансовому учреждению документацию, подтверждающую все условия транзакции. В случае нарушения хотя бы одного из этих правил исполнение аккредитива не осуществляется.

Примечание! В банке-эмитенте покупатель устанавливает срок действия аккредитива в течение 15 дней с даты открытия, за исключением периода регулирования для перевода ценных бумаг, посредством специальной связи между кредитными учреждениями.

Банк (эмитент) вправе по представлению заявителя (при необходимости) продлить срок действия до 10 дней в случае изменения условий доставки и отгрузки товара.

Срок действия аккредитива – обязательная информация, без которой финансовое учреждение не может выполнять свои обязательства

Виды (формы) аккредитивов

Согласно инструкциям ЦБ РФ кредитные организации вправе открывать следующие виды аккредитивов:

- покрытый (депонированный)

При формировании банк плательщика одновременно переводит всю сумму из своих средств во владение банка-получателя на время действия договора.

- непокрытый (гарантированный)

В этом случае средства плательщика не переводятся на счет получателя, но его финансовое учреждение имеет право снять средства с корреспондентского счета плательщика в согласованном порядке в размере суммы указанных обязательств.

- безвозвратный

Это не подразумевает отклонения, но позволяет изменять условия частично с согласия второго контрагента.

- отзывный

Это внесение каких-то изменений в процесс или отказ от него. В случае заключения сделки такого типа у банковской организации нет обязательств перед лицом, получающим деньги. Важно отметить, что этот вид деловых отношений не используется в зарубежной практике.

- подтвержденный

Основное отличие от предыдущих типов – это выплата гарантированных платежей от финансового учреждения получателю вне зависимости от поступления средств на банковский счет.

- вертлюг

Этот тип контракта заключается для оплаты части общей стоимости контракта акциями и возобновляется спонтанно в начале следующего этапа сделки.

- с красной отметкой

Этот вид операции предполагает предварительный перевод денег до наступления условий, предусмотренных договором.

Процедура расчетов по банковскому аккредитиву

Процесс выглядит следующим образом:

- плательщик подает в свой банк (эмитент) заявку на открытие аккредитива соответствующей формы, а также указывает номер счета, открытого в исполнительном учреждении для оплаты отгруженных товаров. Запрашиваемая сумма, наименование документации и продукции, срок действия, подтверждающий ее отгрузку, указываются в соответствующем документе;

- банк-эмитент отправляет необходимые средства учреждению-исполнителю для кредитования счета, списывая их со счета плательщика. Затем в исполнительном банке открывается специальный счет, куда зачисляются деньги для оплаты отгруженных товаров – это депонированный аккредитив;

- поставщик загружает продукты, готовит документацию, подтверждает отгрузку продуктов, а банк, являющийся исполнителем, производит платежи. В этом случае сокращается расчетный период. Эта сделка гарантирует поставщику, что отгруженные товары будут оплачены в указанный срок.

Расчет по аккредитиву может производиться только с одним получателем средств

Стоимость аккредитива Сбербанка

Для физических лиц он рассчитывается в индивидуальном порядке. Это зависит от размера сделки, суммы кредита, продолжительности консервации капитала.

Примерные ставки:

- если продавец и покупатель обслуживаются в одном территориальном подразделении с банком, то взимается 0,2 процента комиссии за услугу (лимит от 1 до 5 тыс руб.);

- если в разных подразделениях Сбербанк берет 0,3 процента (лимиты от 1,5 до 10 тыс руб.);

- организация взимает 2000 рублей за услугу транзакции.;

- при продлении услуги дополнительно взимается 2 тыс руб.

Аккредитив для юридических лиц физическим лицам и корпоративным клиентам будет стоить дороже: 0,5 процента и более (лимиты от 2,5 до 15 тыс. Руб.).

Преимущества и недостатки

Преимущества включают:

- получить все денежные средства от покупателя;

- контроль кредитно-финансовой организации за соблюдением условий договора;

- гарантированный и полный возврат денег покупателю в случае отказа от сделки;

- законность операций с использованием аккредитива.

Минусы следующие:

- некоторые сложности, связанные с большим количеством документов на разных этапах оформления отношений;

- дополнительные расходы на комиссию банка.

Резюме

Мы рассмотрели различные формы расчетов по аккредитиву. Каждый подходит для конкретной модели деловых отношений. Вы всегда можете уточнить особенности и преимущества того или иного вида расчетов у опытного юриста.