Основной метод классификации налогов – в зависимости от метода их взимания. Выделяют налоги косвенные и прямые. В чем их особенности и отличия описано в статье.

Прямые и косвенные налоги

Налоговая система в России основывается на сочетании прямых и косвенных налогов. Используется классификация в зависимости от метода взимания.

Прямые удерживают с дохода, полученного плательщиком, или с принадлежащего ему имущества. Сразу после перечисления суммы поступают в бюджет федерального, регионального или местного уровня.

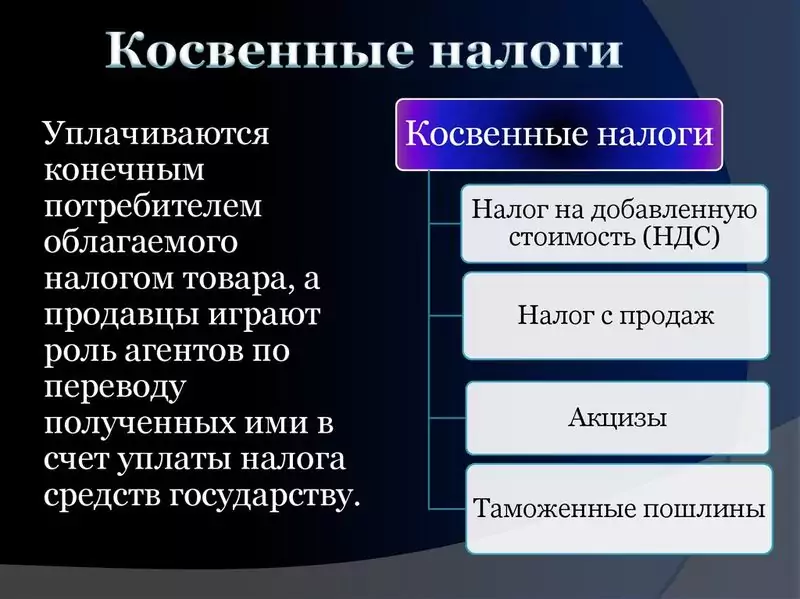

Что такое косвенные налоги? Косвенным налогом облагаются товары и услуги. Его полную сумму или ее часть предпринимателями закладывают в цену конечного продукта. После его продажи налог платят государству. Плательщиком является покупатель. Бизнес выступает в роли посредника между ним и государством. При этом именно продавец отвечает за правильное и своевременное перечисление сумм в бюджет.

Рассмотрим примеры косвенных и прямых налогов. В Российской Федерации по способу взимания в соответствии со статьей 12 НК РФ делятся на:

- прямые;

- косвенные.

По месту поступления они классифицируются так:

- федеральные (п. 2 ст. 12 НК РФ);

- региональные (п. 3 ст. 12 НК РФ);

- местные (п. 4 ст. 12 НК РФ).

Также есть деление по применимости:

- общие;

- специальные.

По субъектам взимания выделяются налоги:

- с физических лиц;

- с юридических лиц (читать о том, как открыть ИП).

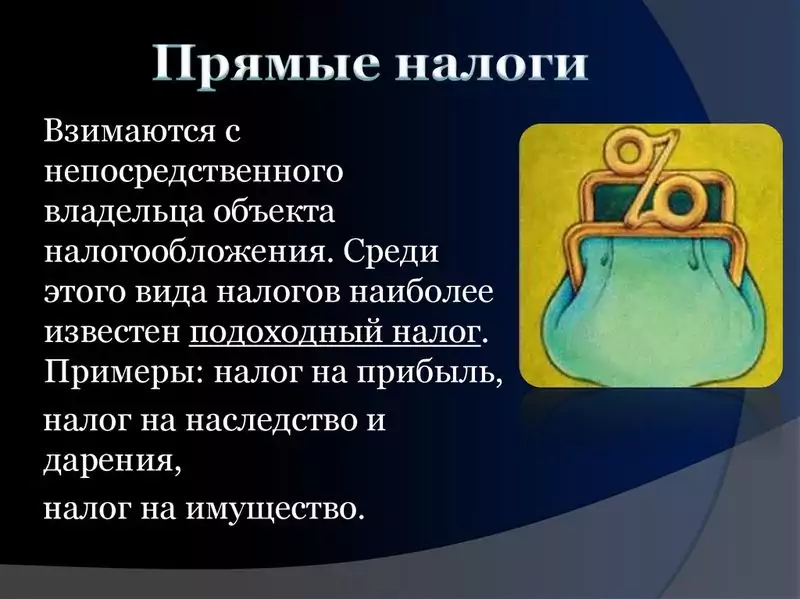

Виды прямых налогов

Прямые можно разделить на 2 группы – налоги с дохода и с имущества. Эти обязательные платежи оплачивает сам налогоплательщик – получатель дохода или собственник имущества. С точки зрения классической теории основное, чем отличаются прямые налоги от косвенных – это невозможность перераспределить нагрузку на других экономических субъектов.

Однако не для всех платежей это отличие прямого налога от косвенного соответствует традиционным представлениям К налогам с дохода относятся налог на доходы физических лиц и на прибыль предприятий. Данные платежи действительно практически невозможно переложить на иных лиц.

Относительно «имущественной» группы прямых налогов ситуация иная. Владелец объекта недвижимости, земельного участка или транспорта может сдать его в аренду. Тем самым, затраты по на владение указанными объектами фактически будет нести не собственник имущества, а арендатор. Следовательно, эта группа прямых налогов в определенной степени обладает свойствами косвенных.

Виды косвенных налогов

Индивидуальные (их еще называют акцизами) – установлены на товары повышенного спроса, чтобы государство могло получить в свой бюджет процент от сверхприбыли реализаторов или производителей. Также ими облагаются товары, неумеренное потребление которых может причинить вред здоровью, чтобы ограничить их реализацию, например, алкогольные и табачные изделия. Распространены они и на некоторые предметы роскоши. Индивидуальный налог представляет собой процент от цены, по которой продается товар.

Универсальные – начисляются, исходя из той наценки, которая устанавливается на товар (услугу) на разных этапах ее производства и реализации. Облагаются все товары, кроме отдельно оговоренных социально-значимых групп. Примером является налог на добавленную стоимость.

Не подлежат обложению НДС:

- некоторые медицинские товары и услуги;

- сдача в аренду помещений иностранцам;

- услуги по воспитанию детей дошкольного возраста;

- услуги архивов;

- организация питания в медицинских и образовательных учреждениях;

- пассажирские перевозки внутри города или другой территориальной единицы;

- ритуальные услуги;

- некоторые другие виды услуг, перечисленные в п. 9-30 ст.149 НК РФ.

Фискальная монополия – взнос, который платит физическое лицо или организация за определенные правовые действия государственных органов (оказание ими предусмотренных законом услуг). Примером может служить сбор за лицензию, разрешение, регистрацию, оформление документов, а также налоги с оборота. Сочетание прямых и косвенных налогов составляет систему налогообложения Российской Федерации.

Соотношение ПН и КН

Государства сочетают прямые и косвенные налоги в своей политике. Экономисты выделяют четыре основные системы соотношения этих двух типов:

- Англосаксонская — когда большая часть приходится на прямые налоги. Подобная система действует в США и Великобритании.

- Евроконтинентальная — когда основную часть доходов государства составляют косвенные. Практикуется в государствах с высоким уровнем жизни и высокими расходами на социальную сферу, например, в странах Западной Европы.

- Латиноамериканская — когда доходы бюджета формируют преимущественно косвенные. Но основная цель — синхронизировать сбор налогов с ростом цен. Такую систему используют многие страны Латинской Америки и Африки, подверженные частым экономическим кризисам.

- Смешанная — когда в бюджет поступают прямые и косвенные налоги примерно в равных долях. При этом государство сознательно развивает предпринимательство в стране, чтобы увеличить прямые поступления, сняв нагрузку с физлиц. Применяется также в европейских странах.

В России косвенные налоги составляют примерно 47% доходов госбюджета, на прямые приходится около 15%, остальное — доходы от экспорта энергоносителей. Причем поступления от НДС превышают прибыль от продажи нефти и газа. Поэтому российская экономика ближе всего к латиноамериканской модели.

Плюсы и минусы ПН и КН

Обе категории налоговых платежей имеют как достоинства, так и недостатки. Легче будет ориентироваться, если эту информацию привести в таблице:

| Характеристики | Прямые налоги | Косвенные налоги |

| Достоинства |

|

|

| Недостатки |

|

|

Сегодня в России ведется направление к переходу на смешанную налоговую модель, где соотношение этих двух типов сборов будет практически уравнено. Таким образом удастся сгладить налоговую нагрузку, исключая зависимость государственного бюджета от определенной разновидности налогов. Но пока прямые обязательные платежи от физлиц преобладают над теми, что уплачиваются организациями. А вот доля косвенных налогов в общем объеме выше где-то в 2 раза.